現在インデックス投資に主流になっているのが以下の2つの方法です。

・米国株式への集中投資(VTIやS&P500)

・全世界株式への投資

一方で人気のeMAXIS Slimシリーズの中で、全世界株式を対象にした投資信託には、オール・カントリーと除く日本というのがあります。

オール・カントリー(以下オルカン)は、

・日本

・先進国

・新興国

に幅広く分散したインデックスファンドです。

除く日本は、

・日本を除く先進国

・新興国

に投資するので100%外国株式のインデックスファンドです。

除く日本の需要としては、

①日本株の配分を自分でコントロールしたい

②日本株の部分を個別株で投資してる

③日本に投資したくない

などがあります。

①の人は「オルカンだと外国株式の配分が多すぎる」などの理由で、自分で日本株インデックスファンドを購入して、配分をコントロールしたいという考えがありそうです。

②の人は個別株で日本に投資しているので、インデックス投資を外国株式のみにして内外のバランスを取る意図があります。

一方③の日本に投資したくない人は、以下の理由で日本株を除外しているようです。

・日本は低成長なので、株価もこれから先の成長が見込めない

・日本で働いて賃金を円でもらっているので、リスク資産は海外だけで分散した方が良い

果たして全世界株式インデックスファンドに投資する場合、日本株は不要なのでしょうか。

結論を言えば、日本株の成長が全く見込めない確信がない限りは除く必要はありません。

日本株を除く必要がない理由は以下の通りです。

・日本の低成長は株価に織り込み済み

・日本株の上昇率は他の国に劣っていない

・オルカン内で日本株の割合がそもそも少ない

この記事の著者

にしぐち @13bluecolor

経済的自立を目指して2017年からインデックス投資を開始

現在2,500万円の資産を運用中

このブログでは主にインデックス投資と生活改善についての情報を発信しています

日本の低成長は株価に織り込まれている

日本は本格的な人口減少状態に突入してます。

つまり現在の日本の株式市場は低成長を織り込んだ上での株価になっています。

にしぐち

にしぐち多くの投資家もそのことは理解して投資しているはずです。

予想通り低成長でもリスクなりの株価上昇を期待してもいいですし、逆にプラスの要因が起きれば株価は大きく上昇するでしょう。

日本株の上昇が特別劣っているわけではない

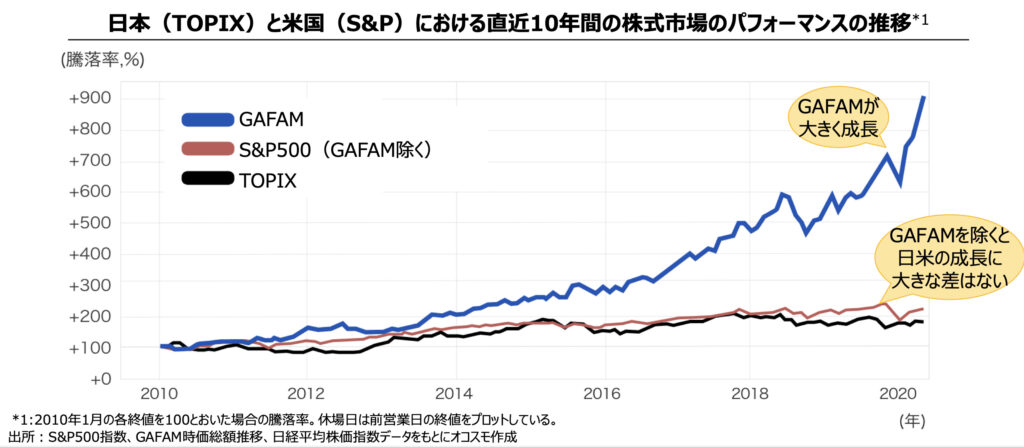

ここ10年の株価に関していえば、日本株は好調だった米国株を除けば、他の国に負けてません。

そして米国株も好調だったGAFAMを除けば、日本とほとんど同じ上昇率でした。

事務局説明資料(スタートアップについて) 経済産業制作局

低成長で将来性がないといわれている日本もしっかりと株価は上がっています。

将来は誰にもわかりませんが、日本の株価も他国と同様に上昇を期待してもいいと思います。

オルカンの日本株の割合が少ない

次は「日本で働いて賃金を得ているので、リスク資産への投資は外国株だけでいい」という考えについてです。

この考えは、

自分が日本で働いて円を稼いでいる、だからリスク資産には外貨を稼いでもらいたい。

(そうすることで通貨のバランスを取りたい)

という考えに基づいていると思います。

ただオルカンの購入に関しては、そこまで神経質に考える必要はありません。

理由は、現在日本株がオルカンの中に1割以下の比率しか入っていないからです。(現在は5〜6%ほど)

他の国の成長と円安が相まって、世界での日本の存在感は残念ながら低下しています。

わずか5%程度の問題でわざわざ悩んでも仕方がないです。

そのくらいの微差を受け入れて淡々と投資をした方が長期投資は成功すると思います。

オルカンの方が人気でファンドとして成長する

これは投資対象の問題ではなく、ファンドの成長度合いの違いに関することです。

オルカンは毎年「投信ブロガーが選ぶ!Fund of the Year」で1位を取っている、大人気のファンドです。

実際に多くの投資家が積立設定しており、2024年6月現在で純資産額が3.6兆円を超える巨額のファンドになっています。

一方で除く日本は、5,200億円程度の純資産額となっています。

にしぐち

にしぐちただし除く日本の5,200億円も、十分大きな規模なので、あまり神経質に考える問題ではないかもしれません。

迷ってるならオルカンでとにかく分散

ここまで全世界株式は、除く日本よりオルカンへの投資の方が無難だということを説明しました。

・日本の低成長は株価に織り込み済み

・日本株の上昇率は他の国に劣っていない

・オルカン内の日本株割合が、そもそも少ない

またファンドの規模なども、今後オルカンの方が成長していく可能性が高いです。

現状では日本株を除かなければいけない理由は特にありません。

日本を含んだ全世界への分散投資の方が、よりリスクを抑える形になるはずです。

それならばインデックス投資の基本である、

・長期

・分散

・低コスト

を忠実に守るためにオルカンを選びたいです。

人気記事

-

オルカン1本で投資が完結する人がうらやましい(リバランス不要)

私が投資を始めた2017年当時、インデックス投資は知名度がまだ低く、マイナーな投… -

三井住友カードゴールド(NL)→JALPayチャージ【100万円修行の味方】

年間100万円決済をすることで、年会費永年無料、還元率実質1.5%という、とてもお得… -

【三井住友カードゴールド(NL)】100万円修行達成しました(楽天キャッシュをフル活用)

私は2022年の6月に三井住友カードゴールド(NL)を発行しました。 三井住友カードゴ… -

【還元率2.5%】PASMOへのチャージをお得に行う(ポイント3重取り)

私は通勤定期の関係で、交通系電子マネーはPASMOを利用してます。 交通系電子マネ… -

Oliveフレキシブルペイのクレジットカード番号確認方法(Vpassアプリで簡単に)

三井住友銀行の新しい金融サービスOlive。 その目玉の1つが、・クレジットカード…